2022年1月22日,科森科技(603626.SH)披露了《关于2021年年度业绩预盈公告》,预计公司2021年年度实现归属于上市公司股东的净利润与上年同期相比,将实现扭亏为盈,实现归属于上市公司股东的净利润(下称“净利润”)为3.80亿元到4亿元。归属于上市公司股东扣除非经常性损益后的净利润(下称“扣非净利润”)9000万元到1.10亿元。要知道,公司上年净利润亏损4762.47万元,扣非净利润亏损6027.90万元。

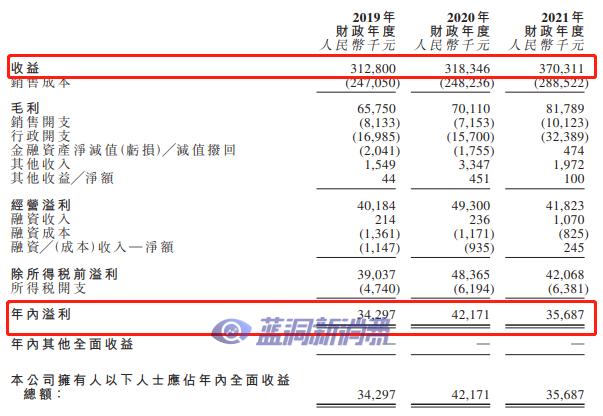

据公司披露,业绩预盈的主要原因是,公司业务结构进行了一定的调整和优化,收缩了部分毛利率相对较低或季节性波动较大的业务,同时,部分毛利率相对较高、项目较为稳定的新款个人电脑和加热不燃烧电子烟等项目转入量产,推动公司整体营业收入的增长和营业利润的增加。公司处置子公司股权取得投资收益约2.48亿元;取得政府收益性补助约4200万元。

扭亏为盈审计难

然而,在科森科技的业绩向好的时候,审计机构却“告辞”了。

3月2日,科森科技发布公告称,鉴于上会会计师事务所短期内部资源调配不足,暂无法协调指派新的项目团队进场审计等原因,结合公司年度审计需求,为了推进年审工作顺利进行,公司拟聘任中审亚太会计师事务所为公司2021年度财务报告和内部控制的审计机构,聘期一年。

上会会计师事务所已为公司提供了7年审计服务,在科森科技2017年2月上市前就开始了。而科森科技上市就是巅峰,2018年净利润腰斩,2019年、2020年连续两年亏损,上会会计师事务所一直“不离不弃”,为何在科森科技业绩转好的时候选择“分手”?为了2021年年度审计,上会会计师事务所从2021年4月30日至12月31日就进行了预审。可以说,审计工作完成了大概一半。

后来,科森科技补充解释称,主审负责人因个人原因,无法进场审计,且其他项目组成员因项目安排及新冠疫情防控要求,分散在全国各地,导致原审计团队难以同时赶赴苏州现场进行审计,而上会会计师事务所短期内部资源调配不足,暂无法协调指派新的项目团队进场审计、春节假期及自2022年2月14日以来苏州地区爆发疫情等原因,截至2022年2月15日,上会会计师事务所尚未开展终审工作,给公司年度审计工作带来一定不确定性。此后,公司拟变更会计师事务所。

其实,科森科技2022年4月28日才披露年报,在已经做了预审的情况下,留给原审计机构的时间并非特别紧张。

上市前后的变动

科森科技的营业收入在上市前后处于快速增长状态,除了2019年有所下滑外,而净利润的增长在2018年戛然而止。2018年至2020年,科森科技实现营业收入分别为24.08亿元、21.27亿元、34.67亿元,分别同比增长11.24%、-11.67%、62.98%;实现净利润分别为1.25亿元、-1.85亿元、-4762.47万元,实现扣非净利润分别为1.11亿元、-2.02亿元、-6027.90万元。也就是说,上市之后三个完整年度,一年腰斩,两年亏损。

科森科技的营业收入主要来自消费电子产品结构件,2017年至2020年,消费电子产品结构件贡献的收入比例分别为87.21%、85.44%、83.10%、90.93%。2020年因疫情而爆发了一把,毛利率14.87%,比2019年有所改善,但比2017年28.51%及2018年22.12%逊色不少。

同期期间费用(研发费用、销售费用、管理费用、财务费用)大幅增加,分别为3.47亿元、4.59亿元、5.46亿元、5.97亿元,占营业收入的比例分别为16.05%、19.05%、25.64%、17.21%。同期毛利率分别为29.33%、24.07%、18.19%、16.30%。2019年、2020年期间费用率比毛利率还高,亏损也就在所难免。

思摩尔21全年营收137.55亿元,

思摩尔21全年营收137.55亿元, 风暴中的电子烟店主:专卖店前

风暴中的电子烟店主:专卖店前 VOOPOO所有者ICCPP宣布投资2亿

VOOPOO所有者ICCPP宣布投资2亿 电子烟巨头有多赚钱:20亿深圳

电子烟巨头有多赚钱:20亿深圳 思摩尔发布2021年财报,营收13

思摩尔发布2021年财报,营收13 伟立控股二度赴港上市:业务单

伟立控股二度赴港上市:业务单 有人抢了悦刻50%烟弹?还有人

有人抢了悦刻50%烟弹?还有人