主要观点

21年业绩符合预期,调整后净利润同比增长39.8%

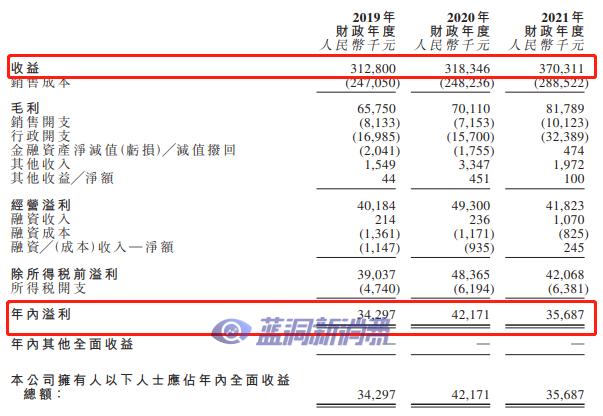

公司发布2021年业绩,实现营收137.6亿元,同比增长37.4%,H2营收68.0亿元,同比增长11.0%,环比下滑2.2%;毛利率53.6%,同比提升0.7pct,21H2毛利率52.3%,同比减少3.1pct,环比减少2.6pct;实现净利润52.9亿元,同比增长120.3%,剔除股权及优先股调整后净利54.4亿元,同比增长39.8%,单Q4调整后净利润12.2亿元,同比下滑14.5%,环比下滑2.4%;派息率35.4%,同比提升0.8pct。

02

全球雾化市场份额稳步提升,21H2海外市场营收占比扩大

公司2021年在全球雾化市场份额达22.8%,同比提升3.9pct。2016-21年营收CAGR达81.0%,高于全球雾化烟市场的25.0%。To B(ODM业务)/To C(自有品牌开放式产品)营收125.9/11.6亿元,同比增长37.4%/37.1%。海外营收占比扩大,21H2国内行业政策出台后品牌商调整备货策略,国内市场增速下滑,拖累毛利率。海外营收占比由H1的59.2%提升至73.0%,预计2022年海外占比将进一步提升。销售、管理费用率保持较低水平,公司2021年销售费用率1.4%与同期持平;管理费用率6.8%,同比减少0.5pct,主要得益于内部管理效率提升以及规模效应;研发费用率4.2%,同比增长0.7pct(详细见后文)。

投资建议

公司开创陶瓷雾化技术并成功取代棉芯雾化,专利、人才、客户具备多层壁垒,新一代FEELM Air彰显持续技术创新能力。中长期自动化率提升、自建物业、规模效应等有望持续降低产品单位成本,稳固公司盈利并与下游客户分享降本成果。海外CBD、美容、医疗雾化等领域有望成为第二增长曲线。预计2022-24年归母净利润分别为54.7/69.4/87.9亿元,对应当前股价PE为17X/13X/10X,上调至“买入”评级。

风险提示

研发投入成果转化不及预期,新技术市场接受度不及预期,政策风险。

重要财务指标

产能扩张+新一代自动化生产线巩固毛利率,新业务预计22H2批量投放市场。公司2021年雾化器产能25.8亿个,同比增长50.3%,全年产能利用率约67.6%,同比提升4pct。预计2022年江门一期项目建成并全面投产,雾化器产能增加超10.8亿个,且以全自动化生产线为主。未来江门二期规划增加14.4亿个。自研新一代自动化生产线巩固毛利率,当前自研的全自动化生产线单线每小时生产效率达7200个。未来新一代全自动化生产线速度更快、生产更灵活、提升品质一致性、降低成本。公司计划2022年进入海外一次性电子烟雾化市场,考虑到一次性产品毛利率较低,增量业务预计对毛利率有所拖累。但公司预计通过全自动化生产线帮助客户降低成本+持续推出新产品稳定加深客户粘性同时巩固自身毛利率。公司一次性电子烟、美容、医疗雾化等新业务预计在2022H2批量投放市场。

兼具基础科学研究与应用研究,利于拓展雾化场景、加深客户绑定。雾化技术在国内外处于起步阶段,应用空间广阔。电子烟管理办法及国标对尼古丁含量限制、调味电子烟全面禁止后,电子烟仍具备较大技术迭代空间(例如提高尼古丁传输效率、口味单一后对口感依赖度提升)。研发成果逐步显现,从基础技术研究到产品商业化应用的全方位研发布局,搭建雾化技术平台,提供一体化技术解决方案。2021年公司全球增设4个研究院,研发人员、研发设备及项目增加后,研发费用达6.7亿元,同比增长59.7%,占营收比重达4.9%,同比提升0.7pct。截至2021年全球申请专利3408件(其中发明专利占54%),当年新增1187件。公司具有专业法务、知识产权团队维护研发生态。长期研发投入规划加大,自2012年后公司逐步聚焦研发,技术方向逐渐清晰。2022年为支撑产品基础研发,研发投入预算扩大至16.8亿元,超过过去六年的总和。长期研发投入规划预计占营收比重达到10%,其中基础研究投入不低于30%。扎实的基础研究为进入其他雾化场景打下基础,同时通过技术推动产品迭代进步,有望凭借持续的技术进步加深客户绑定、巩固龙头地位。

思摩尔发布2021年财报,营收13

思摩尔发布2021年财报,营收13 3月29日电子烟板块跌幅达2%

3月29日电子烟板块跌幅达2% 伟立控股二度赴港上市:业务单

伟立控股二度赴港上市:业务单 有人抢了悦刻50%烟弹?还有人

有人抢了悦刻50%烟弹?还有人 亿纬锂能回购股份股东减持:投

亿纬锂能回购股份股东减持:投 中国电子烟市场面临洗牌?行业

中国电子烟市场面临洗牌?行业 证券时报:对电子烟行业进行监

证券时报:对电子烟行业进行监 企查查数据显示2021年我国新增

企查查数据显示2021年我国新增 企查查数据:2021年我国新增电

企查查数据:2021年我国新增电