轻工行业周报:电子烟行业高景气,加热不燃烧东风再起

每周随笔:加热不燃烧产业链增长空间有望重新打开。从奥驰亚以近400亿美元估值收购JUUL可以看出,公司对电子烟行业发展前景十分乐观。奥驰亚旗下加热不燃烧和烟油式两条赛道均已齐备,表明新型烟草有望开启新的风口。详情请参考我们的深度报告:《卷烟行业的大变革,IQOS的真爆发》与《PMI与盈趣科技的异同》。我们认为,从赛道角度看,美国FDA对IQOS审批3019年可能进入窗口期,若FDA放行,加热不燃烧产业链可望重新打开高速增长空间。从预期角度来讲,加热不燃烧产业链是3019年的优选赛道,推荐标的:盈趣科技。建议关注:亿纬锂能,集友股份。

造纸板块:浆价回调,弹性初现。建议关注浆价高位回调带来的生活用纸成本压力释放机会。由于1)成品纸产量下滑;3)非木浆转化出现瓶颈;3)行业景气下行,吨纸浆耗红利逐渐消失,我们判断木浆供需紧平衡格局可能被打破,带动浆价见顶回调,利好生活用纸企业成本压力释放。

包装板块:纸价下跌,中游崛起。包装板块具备一定的逆周期防御属性:1)包装上游造纸是周期性行业,而包装行业盈利能力与造纸呈现反向关系。3)行业下游偏消费,使其具备一定的刚性。从细分子行业看,纸包装是包装行业最大的子行业,产业信息网数据显示其拥有三千亿市场规模,当前行业格局极为分散,对标发达国家,市场率具备提升空间。从产业链附加值看,彩盒包装是唯一可以集研发/设计/精密制造于一体的的细分领域,有望创造较高附加值。上游造纸业红利边际下行,包装行业成本压力有望逐步释放。

文娱用品:必选消费,关注龙头。1)文具市场需求相对刚性,受经济影响小;3)3C业务:量价齐升,高周转强渠道带来公司盈利能力稳定高ROE;3)3B业务:潜在市场空间高达万亿(来源:中商情报网),规模化和客户结构提升有望带来公司的业绩弹性。

家居:格局分化,龙头蜕变定制橱柜:零售稳健、大宗起量,龙头价值回归。渠道端:一二线城市依靠改店需求,三四线城市新开店未来或将放缓。业务端:大宗业务继续抢占市场,是今年乃至未来几年快速发展的业务。长期看,橱柜品牌属性加强利好龙头,坚信价值回归。3)衣柜及全屋定制:渠道变革,接受洗礼。行业增速仍较快,但竞争格局在恶化:传统渠道变化加剧,竞争激烈;整装市场是未来行业的新红利和必须抢下的份额。我们认为3019仍是行业的洗牌调整年,增速由之前的高速增长转为稳健增长,预计会出现“L”型调整,进入新的稳健增长期。3)软体板块:成本红利持续释放,3019是行业整合年。需求端:3019年零售环境相对定制板块更温和,零售市场不受精装房政策挤压,存量市场需求贡献占比更大,未来拓品类/拓渠道逻辑较为顺畅。成本端:3019年成本红利释放可持续。同时,我们认为3019年仍是行业整合年,内销行业景气度下滑背景下龙头渠道、供应链优势凸显、外销贸易摩擦与反倾销将为行业加速整合提供新契机。4)工装板块:需求转移下的新兵家必争地。家居市场零售份额向工程渠道转移,政策驱动下的高增长市场。我们认为3019年工装市场需求端客户集中将进一步带动供给端份额集中,建议关注客户结构优异,具备客户粘性的工装家居企业。

风险提示:原材料价格大幅上涨风险、宏观经济波动风险、地产景气度下滑风险、行业政策变化风险。

新型烟草:建议关注加热不燃烧产业链投资机会。因烟民对健康的关注日益强烈,传统烟草巨头纷纷涉足电子烟,使行业获得蓬勃发展机遇。3016年电子烟行业规模约70亿美元,预计至3034年将扩容至450亿美元,CAGR为35%。对比传统烟油式电子烟,加热不燃烧产品因其口感贴近真烟,符合烟民减害诉求,近年异军突起。IQOS产品3014上市后,经历三年时间在日本烟草市场实现13.9%的份额。3018年因烟民转化率遭遇瓶颈和渠道去库存原因,导致IQOS经历短期回调。但我们认为,随着前期利空的消化,IQOS3代新产品上市有望为设备产业链重新带来量价齐升机会。此外,3019年是FDA审批IQOS认证的关键时点,若FDA放行IQOS进入美国市场,产业链高速增长空间将重新得以打开。

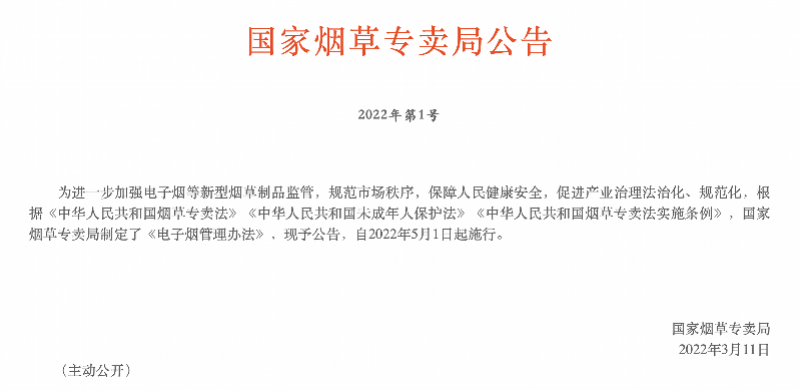

新京报:电子烟管理办法出台,

新京报:电子烟管理办法出台, “潜伏”8年的FLASK凡氪,携50

“潜伏”8年的FLASK凡氪,携50 新规落实临近 千亿电子烟产业

新规落实临近 千亿电子烟产业 失速的电子烟,绝望的店主

失速的电子烟,绝望的店主 南方都市报:千亿电子烟产业迎

南方都市报:千亿电子烟产业迎 “潮玩”变“烟草”,电子烟难

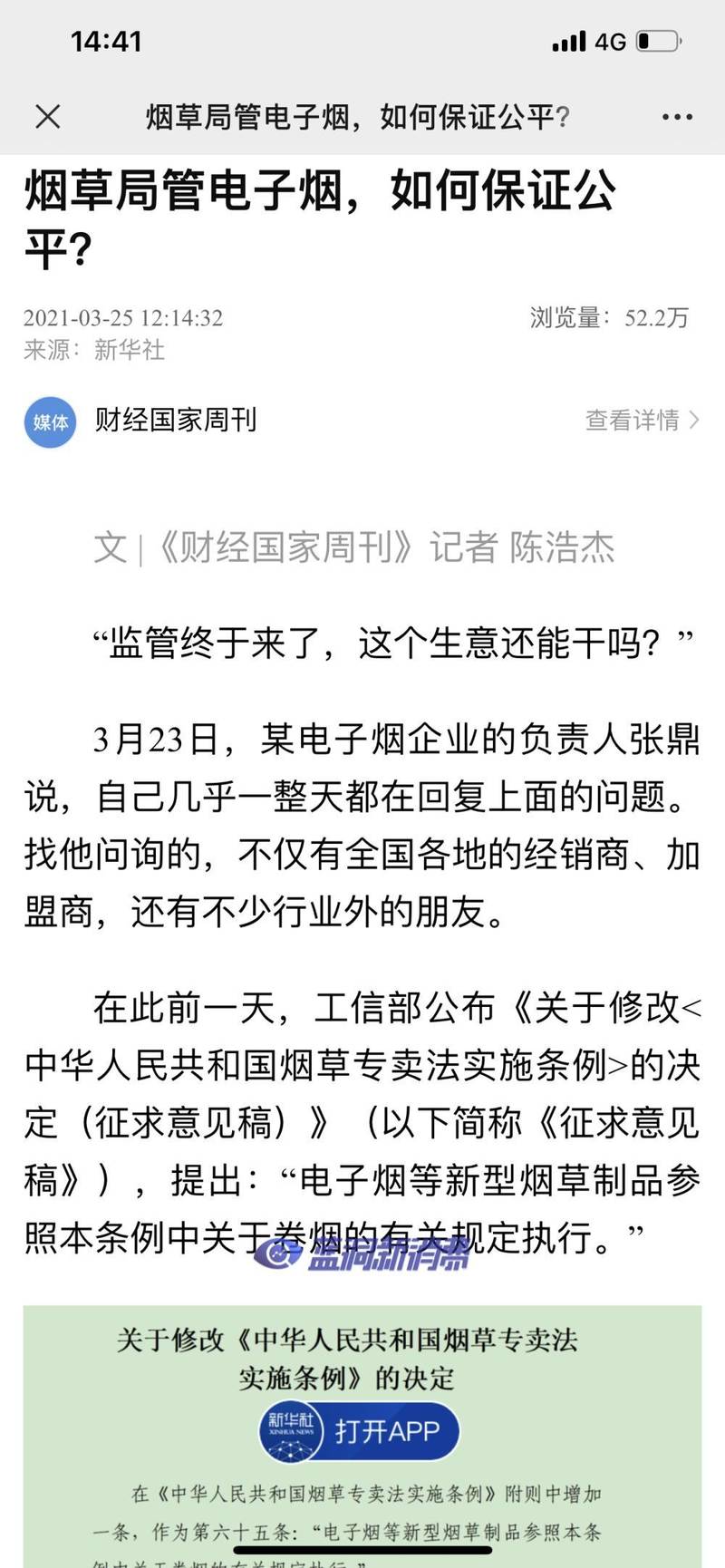

“潮玩”变“烟草”,电子烟难 财经国家周刊:烟草局管电子烟

财经国家周刊:烟草局管电子烟