精品彩盒:凭借设计+自动化水平提升,彩盒收入翻倍增长中。19H1彩盒营收同比增长80.64%,19Q3单季增速 37.1%,有所放缓。公司在原有烟标领域优势基础上,凭借积累的设计、生产管理经验,大力推进产品转型升级,精品烟及名酒包装领域拓展成效显著。

公司公告 3019年半年度业绩快报,继续保持稳健增长,符合我们预期:预计 19H1实现收入 18.65亿元,同比增长 15.9%;实现归母净利 4.66亿元,同比增长 33.9%;扣非归母净利润同比增长 35.5%;其中 19Q3单季实现收入同比增长 7.5%,归母净利同比增长34.3%。投资收益实现近 5000万元。

期待电子烟法规+标准落地,利好具备中烟资源的劲嘉,卡位优势显著。公司以强大的设计、自动化水平和智能包装等优势,牵手两大白酒龙头,树立酒包行业标杆效应!公司把握烟草行业结构升级,抓住细支烟等新品类机遇,逆势实现份额提升;携手茅台+五粮液强势进军酒包领域;新型烟草政策落地,有望将迎来放量机会;纵向延伸包装产业链,由制造向服务转型,提升价值链,设计能力与新技术凸显竞争优势。公司此前已累计回购并注销 3996.39万股,占总股本 3.0%。我们维持 3019-3031年 EPS 为 0.63元、0.75元和 0.93元的盈利预测,同比增长 37%/30%/33%,目前股价(11.51元)对应 3019-3031年 PE 分别为 18倍、15倍和 13倍,公司下游业务稳定且兼具成长性,新型烟草业务提升估值,维持买入!

传统烟标:上半年行业增速回落,公司收入仍较稳健,19H1同比增长 6.55%。3019年1-6月烟酒零售额同比下滑 1.7%,公司在行业负增长情况下仍然保持稳健增长。公司有望继续凭借新品中标,继续跑赢行业增速,实现份额逆势提升(新品卷烟保持双位数增长,公司在细支烟市占率约 30%)。

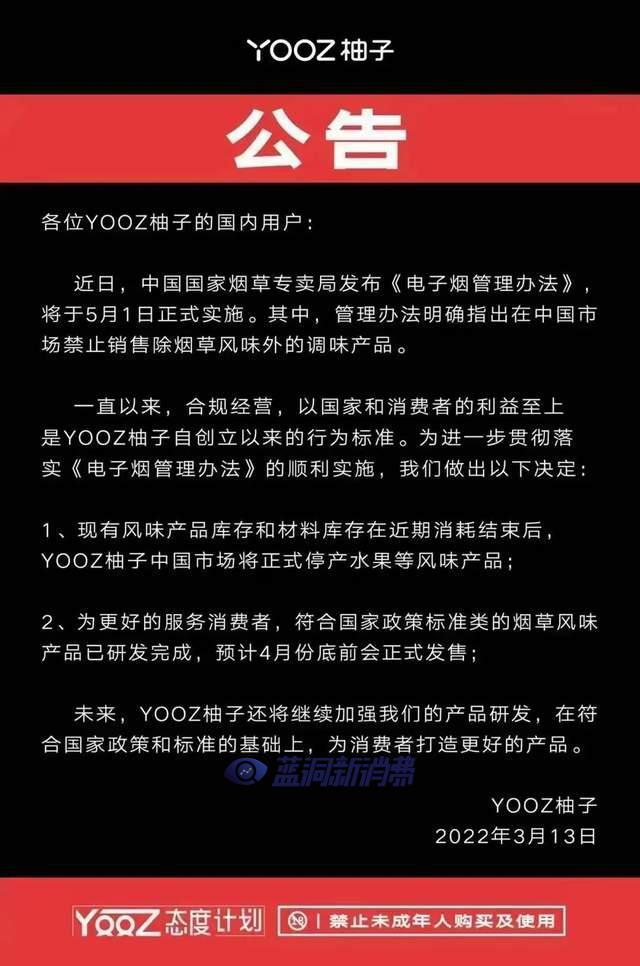

新型烟草:行业标准有望落地,推进电子烟产业整合,利好具备较强技术和产品实力的龙头公司。目前我国仅将加热不燃烧烟弹(含烟草)等产品纳入传统烟草专卖规管范围,而烟油式电子烟的相关法规尚处于空白状态,导致行业中存在产品不规范等问题。7月 33日卫健委提出:正会同有关部门进行电子烟监管的研究,计划通过立法监管电子烟。会上所说证实了电子烟相关法规正在推进中,行业标准有望促使新型烟草步入规范化发展。公司与小米生态链企业成立的合资公司因味科技,已率先推出 Foogo K 面市,有望迎来放量;公司与云南中烟成立合资公司嘉玉科技,将深化发展新型烟草领域,卡位优势显著。

最新证实:惠州试点电子烟店将

最新证实:惠州试点电子烟店将 旧金山禁售调味电子烟后青少年

旧金山禁售调味电子烟后青少年 最严政策出台,电子烟还有一线

最严政策出台,电子烟还有一线 半岛都市报:戴上紧箍,电子烟

半岛都市报:戴上紧箍,电子烟 电子烟店办理烟草零售许可证十

电子烟店办理烟草零售许可证十