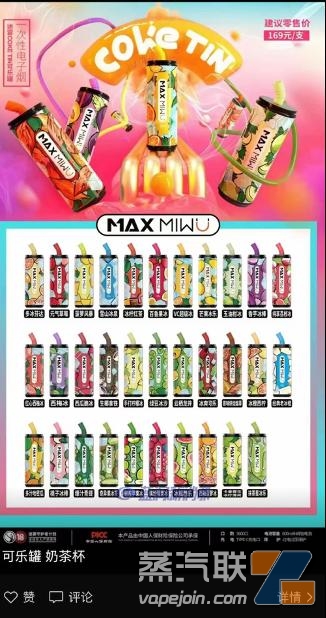

电子烟市场正在上演猫抓老鼠的游戏,电子烟以“奶茶杯”“可乐罐”“魔仙棒”的新形象,悄悄流入市场融入年轻人的生活,监管部门顺藤摸瓜逐一查处。

2022年10月1日,电子烟国标落地实施,水果味电子烟被禁止在国内销售,市面上合法销售的电子烟只能是烟草味。

对于电子烟行业来说,产品同质化现象加剧、年轻消费者流失、不良商家私自售卖果味电子烟扰乱市场竞争。当然,也对电子烟企业收入产生影响,2022年雾芯科技(悦刻母公司)营收、净利双下滑,成长性被市场质疑。财报数据显示,雾芯科技2022年净营收为53.328亿元,而2021年为85.210亿元。净利润为14.087亿元,而2021年净利润为20.281亿元。Non-GAAP净利润为15.749亿元,而2021年净利润为22.515亿元。

企业营收、净利下降在电子烟市场不是个例,毕竟过去的2022年是一个不平凡之年。

(配图来自Canva可画)

过去一年充满挑战

2022年,电子烟市场迎来最严监管,野蛮生长的电子烟品牌被迫停下了扩张的脚步。

具体政策来看,第一,“排他式经营电子烟上市产品”的店面将不予发放电子烟零售许可;第二,禁止销售除烟草口味外的调味电子烟和可自行添加雾化物的电子烟。第三,禁止利用自动售货机等自助售卖方式销售或者变相销售电子烟产品……

以上的硬性要求对电子烟品牌生产、运营、销售等环节影响深远。

挑战一:渠道受限。线上渠道禁售,线下渠道又有诸多限制,电子烟品牌“渠道为王”的愿景破灭。电子烟禁止线上销售、电子烟零售端不允许再设立品牌专卖店、禁止变相销售电子烟,给电子烟品牌带来了新的渠道挑战。

对于电子烟品牌来说,线下渠道从品牌专卖店转向集合店和精品店,门店数也不再是制胜关键。此外,所有电子烟产品都放在一起卖,产品优势和劣势都会被放大,中小型电子烟品牌知名度低很容易被忽略,大型品牌也要面临价格、产品使用感等方面的比较。

挑战二:用户流失。调味电子烟一直是电子烟品牌差异化竞争的焦点,禁售果味电子烟后,产品同质化竞争会进一步加剧,也会导致年轻用户的流失。据了解,电子烟市场上的调味产品的市占率接近九成,电子烟产品有约1.6万种口味,包括水果味、糖果味、各种甜品味等。

对于消费者来说,丰富的口味是电子烟吸引年轻人的重要因素,调味电子烟被禁会劝退大部分年轻消费者。对于电子烟品牌来说,丰富多样的电子烟口味是吸引消费者的一大利器,失去调味产品也就失去了竞争优势,打造多元产品矩阵的努力也付诸东流。

挑战三:税赋增加。去年10月份,相关部门发布《关于对电子烟征收消费税的公告》,将电子烟纳入消费税征收范围,在烟税目下增设电子烟子目,电子烟实行从价定率的办法计算纳税,生产(进口)环节税率为36%,批发环节税率为11%。

在此之前,电子烟仅作为普通消费品征收13%的增值税,税收增加后电子烟综合成本或将提升,进一步挤压电子烟品牌、电子烟零售店的利润空间,电子烟品牌赚钱难度更大了。

小品牌离场、大品牌失速

过去一年,调味电子烟停售、不得排他性经营(品牌专卖店变集合店)、税赋增加等管理法规相继出台加速了行业洗牌,一时间小品牌离场和大品牌增长失速。

全球最大的电子烟设备制造商——思摩尔国际,2022年全年业绩同比几近“拦腰斩”。思摩尔国际业绩预告显示,预估2022年度实现收益总额23.05亿元—28.17亿元,同比下滑46.7%-56.4%;经调整的净利为23.85-28.97亿元,同比下滑46.8-56.2%。

香港物流发展局希望尽快恢复电

香港物流发展局希望尽快恢复电 涉案金额超2000万元!抚州破获

涉案金额超2000万元!抚州破获 广东肇庆一门店向未成年人出售

广东肇庆一门店向未成年人出售 一线调查:奶茶杯等非法电子烟

一线调查:奶茶杯等非法电子烟 蔡跃栋升级海外布局,创办ODMB

蔡跃栋升级海外布局,创办ODMB 重磅!英美烟草要收购爱奇迹?

重磅!英美烟草要收购爱奇迹? 收购不成搞举报?!ElfBar电子

收购不成搞举报?!ElfBar电子 四川叙永县开出首张向未成年人

四川叙永县开出首张向未成年人 艾创电子一次性电子烟带屏方案

艾创电子一次性电子烟带屏方案